Il n’y a donc pas seulement deux monnaies mais au moins trois, la monnaie réelle, les billets et les pièces, la fausse monnaie, celle émise par la banque ex nihilo, du néant, ex nihilo, à intérêts composés qui restent dans le monde réel et monnaies détruites, sic, à chaque remboursement, ad nihilo, en fait une fausse monnaie par abus de marque et du public, qui dilue les vraies monnaies et valeurs. Et il y a une troisième monnaie de compte de virements, uniquement bancaire, qui ne circule qu’ entre les banques commerciales et centrales. Signalons que celles-ci veulent la mondialisation car les changes de devises sont des créations monétaires ex nihilo énormes qui influencent le réel vers la décadence, car un pouvoir immérité en main d’abuseurs patentés.

Il y a en plus des centaines d’ autres monnaies en Suisse, la principale étant le wir, www.wir.ch , les multiples systèmes de points, miles, sels, talents, tauchrings, etc…

Voir une liste partielle à la fin du lien ci-dessous

http://desiebenthal.blogspot.ch/2011/05/pour-un-capital-social-local-le.html

| Australia None |

Canada None |

United Kingdom None |

Mexico None |

New Zealand None |

Sweden None |

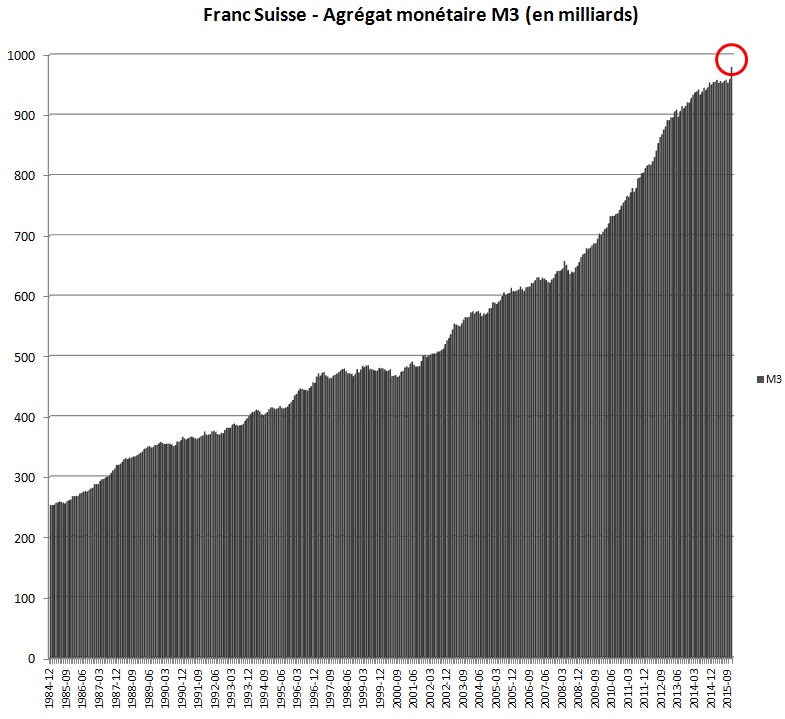

Avec monnaie pleine, il n‘y aura plus de masses monétaires agrégées M0, M1, M2, M3, M4 pouvant être délimitées à volonté

Une réforme monnaie pleine transformera la monnaie qui n‘est jusqu’à présent que partiellement monnaie d‘Etat (pièces de monnaie et billets de banque) entièrement en monnaie d‘Etat. Il n‘y aura plus, comme c‘est le cas aujourd‘hui, de moyens de paiement d‘origines différentes (pièces de monnaie du gouvernement, billets de banque de la banque centrale, monnaie scripturale privée des banques). Il n‘y aura plus de circulation monétaire divisée (circulation interbancaire et circulation dans le public). Il n‘y aura plus de systèmes de réserves fractionnaires, plus de création multiple de monnaie scripturale. De même, il n‘y aura plus de masses monétaires agrégées M0, M1, M2, M3, M4 pouvant être délimitées à volonté. La situation sera facile à comprendre et à gérer car il n‘y aura plus qu‘une seule et unique masse monétaire M. Cette monnaie pourra alors circuler sous forme de pièces de monnaie, de billets de banque ou de monnaie scripturale sur des comptes courants et sur des cartes bancaires. Il s‘agit fondamentalement de monnaie immatérielle sur un compte courant ordinaire. Les instruments de paiement immatériels peuvent, à volonté, être convertis et reconvertis dans les autres formes de monnaie. La masse monétaire M provient exclusivement de la banque centrale indépendante, qui contrôle en permanence la masse en circulation (mais pas l‘utilisation qui en est faite). De cette façon, la banque centrale devient encore plus clairement ce qu‘elle était il y a des décennies dans un certain nombre de nations industrielles : l‘institution financière et monétaire suprême, qui exprime la souveraineté monétaire et financière de l‘Etat — ce qu’actuellement, elle n‘est plus en mesure de faire puisque 80 à 95 % de la monnaie (scripturale) lui échappe totalement. Dans un régime de monnaie pleine, avec un contrôle total de la monnaie, la banque centrale constituera de fait le quatrième pouvoir de l‘Etat : le Monétatif, qu’il faudrait ancrer dans une institution juridique indépendante. Le concept du monétatif est analogue aux concepts de législatif, d’exécutif et de judiciaire en tant qu‘ils représentent les fonctions souveraines des Etats modernes.

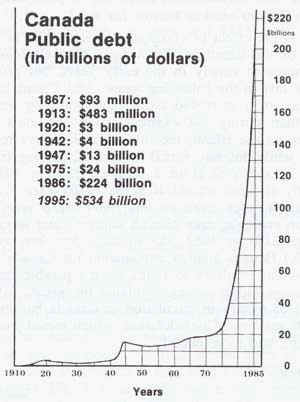

Le système bancaire actuel cause la pauvreté en face de

l’abondance en endettant tous les pays et personnes. Les prêts à intérêts ne sont pour la plupart que de simples écritures tirées du néant, c’est à dire de la fausse monnaie, selon Maurice Allais, Prix Nobel d’économie en 1988

dans « La crise mondiale aujourd’hui »

(Ed. Clément Juglar 1999).

.

Pollution www.m-c-s.ch

Tout coûte plus cher, mais l’essentiel du budget va aux banquiers qui gagnent des sommes folles en regardant leur montre, jour et nuit, y compris les jours fériés.

Le capital prêté a bien été créé à partir de rien, puisqu’aucune monnaie n’a circulé. Il ne s’agit pas de l’argent de Pierre, Paul et Jacques qu’on a prêté à Robert puisque les trois compères peuvent toujours vider leur compte à l’aide de leur carte de crédit, de leur chéquier ou d’une évasion de capitaux (ça s’appelle virement quand la destination est connue).

Le capital emprunté par Robert devra être remboursé, le plus souvent il faut le rappeler, par son travail (l’économie réelle qui crée les vrais richesses, palpables), et bien que cet argent ait surgi de la sphère financière. Le-dit capital une fois remboursé, sera annihilé. Il disparaîtra de l’économie. Cela renforce le problème des crises voulues par leur système, à savoir qu’il n’y a jamais eu, et qu’il n’y aura jamais assez de monnaie (sous quelque forme que ce soit) pour rembourser toutes les dettes contractées.

Le scandale selon moi c’est que la seule monnaie véritablement créé, les intérêts, va toujours dans la poche du banquier (qui en reverse quand même une partie à ses épargnants). Il me semble inadmissible que le pouvoir de création monétaire soit détenu par des privés, je trouve cela incroyable dans une société qui se dit démocratique.

Accessoirement, si c’était un établissement public qui créait la monnaie, l’Etat ne pourrait jamais être endetté (il ne se verserait pas à lui-même des intérêts). De braves économistes ont soutenu que l’Etat ne savait pas user sagement du pouvoir de créer la monnaie et qu’il était responsable de la crise de 74. Tout le monde trouva cette réflexion lumineuse et s’empressa de confier le pouvoir monétaire aux privés, nonobstant les avertissements de l’histoire. Je trouve ça complètement fou. La crise du subprime et ces mille milliards de $ écrasent les familles et les citoyens, pour engraisser quelques renards rusés aux salaires honteux.

Kennedy a dénoncé les sociétés secrètes qui profitent de ce système de voleurs.

“Le bureau présidentiel a été utilisé pour mettre sur pied un complot d’anéantissement de la liberté du peuple américain, et avant de quitter ce bureau, je dois informer les citoyens de cet état critique.”

John F. Kennedy, (A l’université de Columbia, 12th Nov. 1963 – 10 jours avant son meurtre le 22 Novembre 1963.)

Le chauffeur est mort 3 semaines après d’un étrange cancer foudroyant. Nombreux impliqués dans cette affaire seront victimes d’une mort brutale peu de temps après les faits (accidents de la route notamment).

Il y a donc des complots, not. financiers, voir Ferraye, 9-11, UBS, Or suisse etc…

Le 4 Juin 1963, le President Kennedy a signé un document

présidentiel nommé l’Ordre Exécutif 11110 ( toujours applicable), lequel a modifié l’Ordre Exécutif 10289 de 19 Septembre 1961.

Le Président des États Unis a exercé le droit juridique de produire l’argent, sans intérêts et libre de dettes. Il avait déjà

imprimé les billets des États Unis en ignorant complétement les billets de la Réserve Fédérale des banques privées (le FED est une organisation privée, sic.) Les registres montrent que Kennedy avait imprimé § 4,292,893,825.

Quelques mois après, en Novembre 1963, on l’a assassiné.

Le President Kennedy avait réduit l’Acte de la Fédéral Reserve voté la veille de Noël 1913 et redonné au Congrès des États Unis le droit de créer son propre argent.

“L’ordre exécutif 11110 a été limité par le Président Lyndon Baines Johnson, trente-sixième président des Etats-Unis – de 1963 à 1969 – alors qu’il se trouvait dans l’avion présidentiel AirForce One, entre Dallas et Washington, le jour même de l’assassinat du Président Kennedy ” écrivait un chroniqueur ( il serait encore applicable en quelques minutes par le Président Obama) .

Le décret présidentiel n’a jamais été officiellement abrogé, mais son application fut suspendue.

Fut abrogée l’autorisation d’imprimer de nouveaux billets et de frapper de nouvelles pièces, si bien que l’Executive Order n° 11110 demeure officiellement en vigueur … dans la stratosphère. On a donc retiré de la circulation ou détruit tous les billets des États Unis imprimés par Kennedy, par suite d’un ordre exécutif du nouveau President Lyndon Johnson, le même qui a donné l’ordre de couler le USS Liberty au large d’Israël et par Israël…

Cet assassinat était peut-être un avertissement aux futurs Présidents qui auraient voulu emboîter le pas à Abraham Lincoln et à Jahn Fitzgerald Kennedy et priver les banquiers de leur rente en éliminant le système de la monnaie-dette. Jahn Fitzgerald Kennedy aurait payé de sa vie cette provocation à la puissance de la finance internationale. Mais nous sommes là dans le domaine des innombrables coïncidences troublantes qui ont jalonné la vie de ce Président même si la célérité de la décision du Président Johnson donne du crédit à cette supposition. Eustace Mullins rappelle que le Président Abraham Garfield avait lui aussi été assassiné le 2 juillet 1881 après avoir fait une déclaration sur les problèmes de la monnaie. Que de coïncidences !

Depuis le Président Kennedy, aucun successeur ne s’est avisé d’apporter la moindre réforme au fonctionnement de la FED.

C’est le moment de le faire, yes, we can, yes, you can, notamment en mettant en pratique l’encyclique oubliée de Vix pervenit ( 4 pages A4 ).

Même la “vraie” Opus Dei, prélature “catholique”, l’a oubliée, quel dommage et quel gaspillage. On le paie tous trop cher…

http://www.de-siebenthal.com/Vix%20pervenit.htm|

(par ordre alphabétique des auteurs) “Par essence, la création monétaire ex nihilo que pratiquent les banques est semblable, je n’hésite pas à le dire pour que les gens comprennent bien ce qui est en jeu ici, à la fabrication de monnaie par des faux-monnayeurs, si justement réprimée par la loi. Concrètement elle aboutit aux mêmes résultats. La seule différence est que ceux qui en profitent sont différents.” Maurice Allais, Prix Nobel de Sciences Économiques en 1988. |

Avec mes meilleures salutations.

François de Siebenthal

How Does the Central Bank Control the Money Supply ( and destruction)?to be seen…http://paulgrignon.netfirms.com/MoneyasDebt/The_Un-payability_of_Interest.html

In 1998 the average cash reserve ratio across the entire United Kingdom banking system was 3.1%. ( Now = 0 )

Other countries have required reserve ratios (or RRRs) that are statutorily enforced.

“So…while the rules are complex the common sense reality is actually quite simple.

(sourced from Lecture 8, Slide 4: Central Banking and the Money Supply, by Dr. Pinar Yesin, University of Zurich, Switzerland (based on 2003 survey of CBC participants at the Study Center Gerzensee

- ^ Monetary Macroeconomics by Dr. Pinar Yesin [1]

- http://www.iew.unizh.ch/study/courses/downloads/lecture8_467.pdf

- http://desiebenthal.blogspot.com/2009_12_01_archive.html

| Australia None |

Canada None |

United Kingdom None |

Mexico None |

New Zealand None |

Sweden None |

| Eurozone 2.00 |

Slovakia 2.00 |

Switzerland 2.50 |

Poland 3.50 |

Chile 4.50 |

Pakistan 7.00 |

| Latvia 8.00 |

India 5.00 |

Burundi 8.50 |

Hungary 8.75 |

Ghana 9.00 |

United States 10.00 |

| Sri Lanka 10.00 |

Bulgaria 12.00 |

China 15.50 |

Estonia 15.00 |

Zambia 17.50 |

Hong Kong 18.00 |

| Croatia 19.00 |

Tajikistan 20.00 |

Surinam 35.00 |

Jordan 80.00 |

“So…while the rules are complex the common sense reality is actually quite simple.

Monetary Macroeconomics

Lecture 8:

Central Banking and

the Money Supply

Dr. P³nar Ye»sin

December 16, 2005

University of Zurich

1

plus see the wir bank at www.wir.ch

No cash reserve ratio means no limits and krachs :

on trouve des réponses intéressantes sur les proportions de masses monétaire m1 m2 m3, en Suisse, ainsi qu’un tableau dynamique

http://www.pxweb.bfs.admin.ch/Dialog/varval.asp?ma=px-f-12-2B01&path=../Database/French_12%20-%20Monnaie%20-%20banques%20-%20assurances/12.2%20-%20Politique%20mon%E9taire/&lang=2&prod=12&openChild=true&secprod=2&nav=0

permettant de les calculer. Je sais que ce n’est pas exactement la réponse voulue, mais cela peut être un début.

Ensuite le site de la BNS donne de très bonnes statistiques http://www.snb.ch/fr/iabout/stat

ainsi que d’autres infos dans un glossaire intéressant, voici le lien sur la lettre M. http://www.snb.ch/f/welt/glossary/m.html

Transactions à haute fréquence

Sommaire

[masquer]

Fonctionnement général[modifier | modifier le code]

Pratiques relevant de la manipulation de marché[modifier | modifier le code]

Quote stuffing[modifier | modifier le code]

Layering[modifier | modifier le code]

Spoofing[modifier | modifier le code]

Cancelling[modifier | modifier le code]

Contrôles réglementaires[modifier | modifier le code]

Dans le monde[modifier | modifier le code]

Les profits générés par le THF étaient estimés à 21 milliards de dollars en 200925.

Europe[modifier | modifier le code]

- une difficulté croissante de contrôle humain des opérations ;

- une vulnérabilité aux pannes informatiques (éventuellement causée par un afflux de transactions ou de requêtes de cotations) (depuis 2005-2010, quelques dizaines de millisecondes de retard sur un ordre de vente ou d’achat sont considérées comme critiques5) ;

- un risque de défaut de conception ou d’erreur de spécification ou de codage d’algorithme, qui pourrait induire un mouvement boursier aberrant, comme cela s’est passé lors du Crack éclair de 2010 ou lors de la quasi-faillite de Knight Capital Group le 1er août 201229.

Amérique du Nord[modifier | modifier le code]

Impact des transactions à haute fréquence sur la volatilité[modifier | modifier le code]

Notes et références[modifier | modifier le code]

- ↑ (en) Kevin Slavin (2011) : 500000 microsecondes pour un clic de souris et 13,3 millisecondes entre New York et Chicago (voir aussi la visualisation des algorithmes de la vidéo à 6 min 20 s) [archive]

- ↑ (en) Irene Aldridge, High-Frequency Trading: A Practical Guide to Algorithmic Strategies and Trading Systems, Wiley, 2009 (ISBN 978-0-470-56376-2)

- ↑ Chiffres cités lors de la 5th Annual Hedge Fund Research Conference [archive]

- ↑ Nicolas Vitale (AlphaNovae) cite le chiffre de 34 millisecondes entre NY et Londres en fibre optique [archive]

- ↑ a et b MacIntosh, J. G. (2013). http://www.quantresearch.info/CDHowe.pdf [archive] High Frequency Traders: Angels or Devils ?]. CD Howe Institute Commentary, 391.

- ↑ Cumming, D., Zhan, F., & Aitken, M. (2013), High frequency trading and end-of-day price dislocation [archive], PDF, 52p (Lien-résumé [archive])

- ↑ Kratz, P., & Schöneborn, T. (2012, April). Optimal liquidation in dark pools. In EFA 2009 Bergen Meetings Paper. Kratz, P., & Schöneborn, T. (2012, April). Optimal liquidation in dark pools. In EFA 2009 Bergen Meetings Paper.

- ↑ Kevin Slavin: How algorithms shape our world [archive]

- ↑ « Trading Haute Fréquence : une nécessaire régulation » [archive]

- ↑ (en) « Measuring arbitrage in milliseconds » [archive]

- ↑ (en) « Le High Frequency Trading expliqué par un insider » [archive]

- ↑ (en) « Flash Crash 2010 » [archive]

- ↑ « Scalping » [archive]

- ↑ « Swing trading » [archive]

- ↑ Clive Cookson, « Time is money when it comes to microwaves », Financial Times,12 mai 2013 (lire en ligne [archive])

- ↑ (en) « Quote Stuffing » [archive]

- ↑ « Les plates-formes de négoce boursier anonymes sont très controversées », RTS Info, Radio télévision suisse « 19:30 le journal », 4 septembre 2014 (lire en ligne [archive][[vidéo]])

« Les pratiques hautement spéculatives continuent plus que jamais d’agiter le monde de la finance. »

- ↑ http://www.lafinancepourtous.com/Decryptages/Mots-de-la-finance/Trading-haute-frequence [archive]

- ↑ « Trading haute fréquence vue par l’Amf, page 10/14 » [archive]

- ↑ « 5 octobre 2011, COLLOQUE DE LA COMMISSION DES SANCTIONS DE L’AMF » [archive]

- ↑ Débat du Sénat français 18 novembre 2011 [archive]

- ↑ Rapport général de la commission des finances de l’Assemblée nationale du 13 décembre 2011, relatif au projet de loi de finances pour 2012 (voir article 4 bis G) [archive]

- ↑ [1] [archive]

- ↑ http://www.lemonde.fr/economie/article/2013/05/20/trading-algorithmique-mobilisation-contre-la-menace-des-ordinateurs-boursiers_3196716_3234.html [archive]

- ↑ How big is high-frequency trading? [archive]

- ↑ Agence France-Presse, « En plein essor, le « trading à haute fréquence » est sous le feu des critiques » [archive], France 24, 27 novembre 2010.

- ↑ « Novembre 2011,Trading à haute fréquence : quels enjeux pour la répression des fraudes » [archive]

- ↑ http://www.observatoire-fic.com/les-transactions-financieres-a-haute-frequence-thf-problematique-et-securite-par-daniel-guinier-expert-en-cybercriminalite-et-crimes-financiers-pres-la-cour-penale-internationale-de-la-haye/ [archive]

- ↑ Audrey Tonnelier, « les déboires de Knight Capital spécialiste du trading haute fréquence » [archive], le Monde, 7 août 2012.

- ↑ (en) Rob Lati, « The Real Story of Trading Software Espionage » [archive], suradvancedtrading.com, United Business Media, 10 juillet 2009,.

- ↑ « Pour quelques microsecondes de moins », La Tribune, juillet 2011 [archive]

- ↑ (en) Jeff Hecht, « Light is not fast enough for high-speed stock trading » [archive], surwww.newscientist.com, New Scientist, 1er octobre 2011.

- ↑ (en) IBM Obtains Patent for Estimating Volatility in High-Frequency Trading [archive]

- ↑ Pascal Quiry & Yann le Fur, « Les transactions à haute fréquence ou une nouvelle illustration de la parabole du bon grain et de l’ivraie », La lettre de Vernimmen, no 107,avril 2012 (lire en ligne [archive])

- ↑ Gaël Giraud et Cécile Renouard, Vingt propositions pour réformer le capitalisme, Flamarion, 2009 (ISBN 978-2081224933, lire en ligne [archive])

Bibliographie[modifier | modifier le code]

- (en) A. D. Wissner-Gross et C. E. Freer, « Relativistic statistical arbitrage », Physical Review E 82, 056104, 2010 (DOI 10.1103/PhysRevE.82.056104, lire en ligne)

- (en) Alejandro Bernales, How Fast Can You Trade? High Frequency Trading in Dynamic Limit Order Markets, January 7th, 2013.

- (fr) Sniper, “6”, éd. Zones sensibles, janvier 2013 (ISBN 978-2930601069)

- (fr) Alexandre Laumonier 6/5, éd. Zones sensibles, 2014 (ISBN 978-2930601106)

- (en) Karuppiah, J., & Los, C. A. (2005). Wavelet multiresolution analysis of high-frequency Asian FX rates, Summer 1997. International Review of Financial Analysis, 14(2), 211-246.

- (en) Barucci, E., Magno, D., & Mancino, M. E. (2012). Fourier volatility forecasting with high-frequency data and microstructure noise. Quantitative Finance, 12(2), 281-293 (résumé).

- (en) Brogaard, J., Hagströmer, B., Norden, L. L., & Riordan, R. (2013). Trading fast and slow: Colocation and market quality ; Manuscript, 8, 25.

- (en) Michael Lewis, Flash Boys – A Wall Street Revolt, W. W. Norton & Company, 2014, 288 p.

Voir aussi[modifier | modifier le code]

Articles connexes[modifier | modifier le code]

Liens externes[modifier | modifier le code]

- Le trading haute fréquence ; sur www.alumneye.fr

- Le trading haute fréquence ; sur www.trading-automatique.fr

- Rapport de Finance Watch : « Investing not betting » ; sur www.finance-watch.org

Commentaires récents