La population

est-elle vraiment consciente que les avoirs en francs suisses déposés auprès de banques

ne sont pas garantis par la BNS ?

Curia Vista – Objets parlementaires.

La discussion est reportée.

12.3305 – Interpellation

Création de monnaie en Suisse (1)

Déposé par

Date de dépôt

16.03.2012

Déposé au

Conseil national

Etat des délibérations

Non encore traité au conseil

Texte déposé

Face

à la crise de l’euro et de la dette, je prie le Conseil fédéral de

prendre position sur la question de la création de monnaie en Suisse.

Selon la théorie économique qui prévaut, la plus grande part de la masse

monétaire M1 est créée par l’accroissement de la somme des bilans des

banques commerciales et non par la Banque nationale suisse (BNS), ce que

confirme d’ailleurs le lexique de cette dernière: “Les banques créent

de la monnaie en accordant des crédits; cf. lexique de la BNS”.

Partant de ce constat, je prie le Conseil fédéral de répondre aux questions suivantes:

1.

Aux termes de l’article 2 de la loi fédérale sur l’unité monétaire et

les moyens de paiement (LUMMP), seuls sont considérés comme moyens de

paiement, les espèces métalliques, les billets de banque et les avoirs à

vue auprès de la BNS. Sur quelle base légale se fonde la pratique

générale (suivie également par les autorités) de considérer les avoirs à

vue auprès des banques comme des moyens de paiement légaux, alors

qu’ils ne constituent qu’une créance sur ceux-ci, qui sera honorée ou

non par les banques selon leur solvabilité?

2. La création de

monnaie scripturale des banques commerciales est-elle conforme au droit

régalien de la Confédération, selon l’article 99 de la Constitution, qui

dispose que “la monnaie relève de la compétence de la Confédération”?

3.

Comme le Conseil fédéral l’a relevé dans son message du 26 mai 1999

concernant la LUMMP, “Les avoirs à vue auprès d’une grande banque, d’une

banque cantonale ou régionale, ou encore d’une organisation de cartes

de crédit, ne sont effectivement pas la même chose que ceux déposés à la

BNS, qui est le seul établissement du pays … à pouvoir créer de

l’argent à son gré”. L’Etat ne peut donc déclarer la monnaie scripturale

des banques comme moyen de paiement légal (99.051).

Or vu qu’elle est considérée dans les faits comme telle, le Conseil

fédéral ne pense-t-il pas qu’il serait nécessaire de préciser cette

distinction dans la loi parce que la majorité de la population continue

de penser que la mise en circulation de moyens de paiement libellés en

francs est exclusivement du ressort de la BNS et par conséquent

garantie?

4. Comment le Conseil fédéral légitime-t-il ce droit des

banques commerciales de créer de la monnaie, sans qu’elle soit

entièrement garantie par un capital, en accordant des crédits, qui

augmentent la somme de leur bilan, alors que les particuliers ne peuvent

consentir des prêts que s’ils disposent de l’argent?

Réponse du Conseil fédéral

du

25.04.2012

1. Les moyens de

paiement légaux et ceux considérés dans les faits comme tels sont loin

d’être sur pied d’égalité. Les moyens de paiement ayant cours légal font

l’objet d’une énumération exhaustive à l’article 2 de la loi fédérale

sur l’unité monétaire et les moyens de paiement (LUMMP). Etant donné les

différences de solvabilité des établissements gérant des comptes, les

avoirs à vue auprès des banques ne jouissent pas des caractéristiques

des dépôts auprès de la banque centrale: la standardisation et la

fongibilité.

Contrairement aux moyens de paiement légaux, nul

n’est tenu d’accepter la monnaie scripturale des banques, à moins qu’un

tel moyen de paiement ait été convenu par contrat, ou que les

circonstances (l’usage) ou une disposition légale particulière

l’exigent.

2. La fixation de l’unité monétaire et la désignation

des moyens de paiement ayant cours légal font partie des compétences

conférées par le monopole de la Confédération en matière d’émission du

numéraire (art. 99 al. 1 de la Constitution). L’article 2 LUMMP précise

que les moyens de paiement légaux sont les espèces métalliques, les

billets de banque et les avoirs à vue auprès de la Banque nationale

suisse (BNS). L’argent au sens du droit constitutionnel ne comprend pas

la monnaie scripturale des banques qui, contrairement aux avoirs à vue

auprès de la BNS, connaît un risque d’insolvabilité. La croissance des

substituts monétaires est laissée à la libre appréciation des marchés,

conformément à la conception du secteur privé ancrée dans la

Constitution. La Confédération a toutefois la possibilité, dans le cadre

de sa compétence législative, d’intervenir contre les développements

qui échappent au contrôle du processus de création monétaire exercé par

la BNS, ou qui sont susceptibles de miner d’une autre manière la

confiance placée dans le numéraire émis par l’Etat. Le législateur a

limité les possibilités des banques de créer de la monnaie scripturale,

par le biais de dispositions légales régissant les réserves minimales,

ainsi que par les prescriptions relatives aux fonds propres et aux

liquidités inscrites dans la loi sur les banques.

3. Voir les

chiffres 1 et 2. L’article 2 LUMMP indique clairement quels sont les

moyens de paiement légaux. Comme l’ont montré les débats sur la garantie

des dépôts menés dans le sillage de la crise financière, la population

est consciente que les avoirs à vue en francs déposés auprès de banques

ne sont pas garantis par la BNS.

4. Conformément à la conception

du secteur privé ancrée dans la Constitution, la croissance des

substituts monétaires est laissée à la libre appréciation des marchés.

En acceptant les dépôts du public et en octroyant des crédits, les

banques remplissent leur fonction principale et essentielle pour

l’économie d’intermédiaires entre épargnants et emprunteurs. En vertu de

sa compétence législative, la Confédération peut toutefois limiter et

réglementer la création de monnaie par les banques (voir ch. 2). Le

législateur a ainsi édicté diverses prescriptions détaillées (par ex.

sur les fonds propres, les liquidités ainsi que les réserves minimales).

Documents

Chronologie / procès-verbaux

| Date | Conseil | |

|---|---|---|

| 15.06.2012 | CN | La discussion est reportée. |

Conseil prioritaire

Conseil national

Müller Geri

Müller Geri

Bonjour,

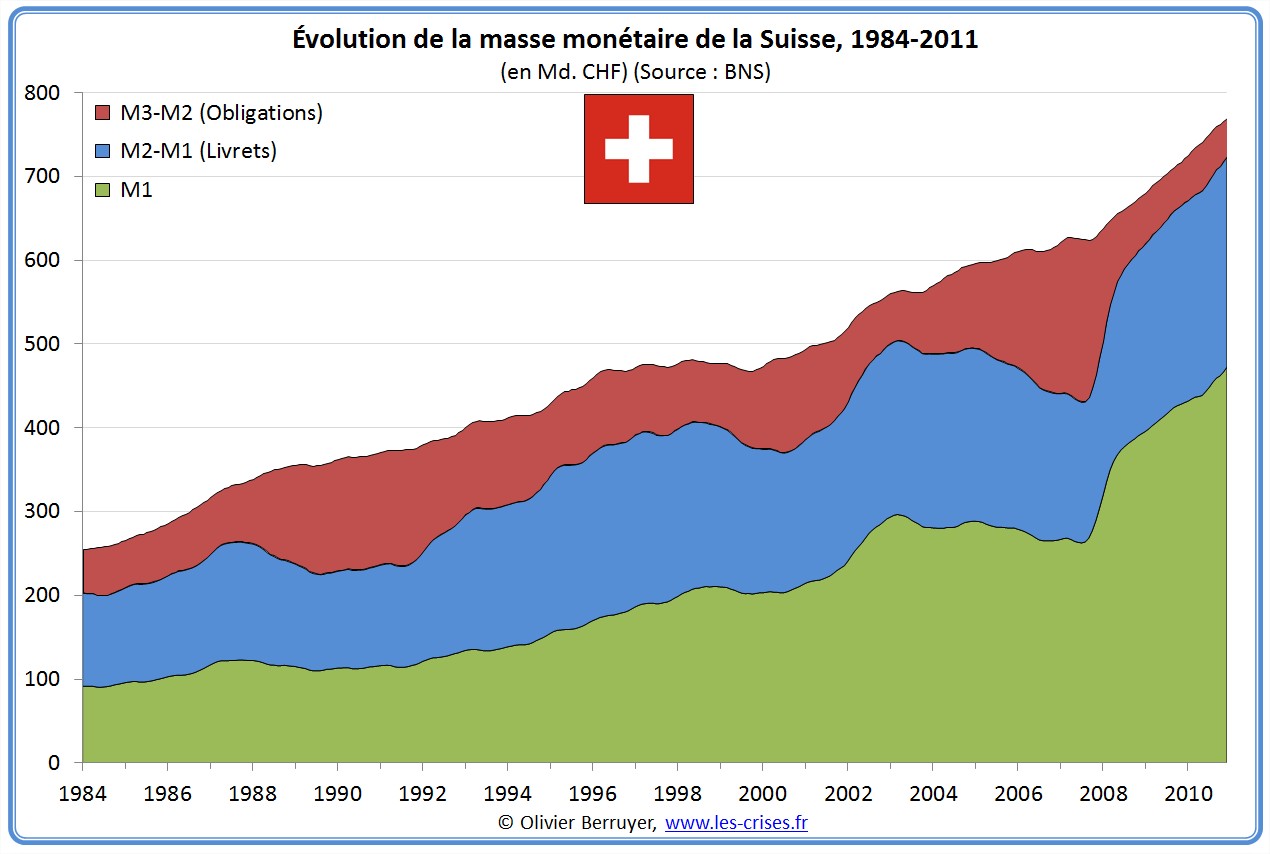

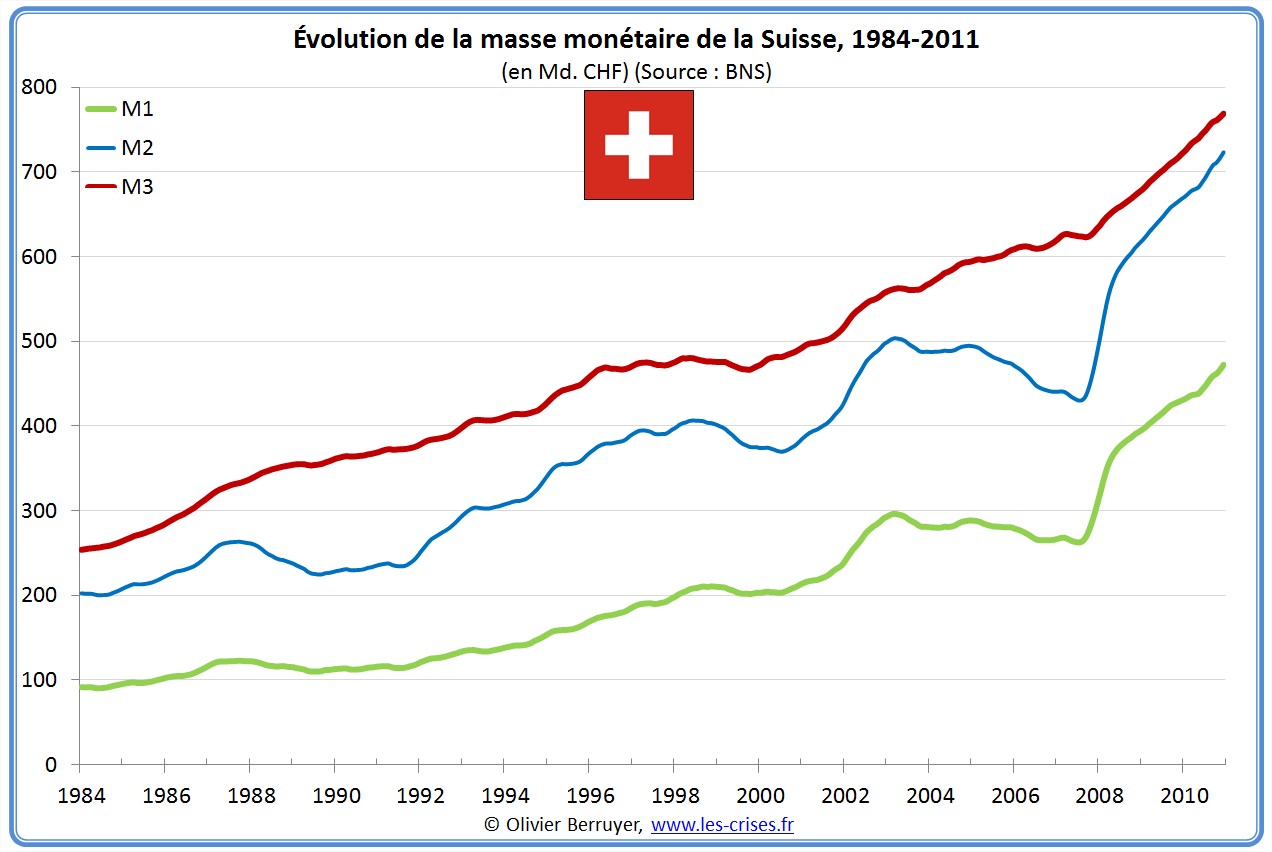

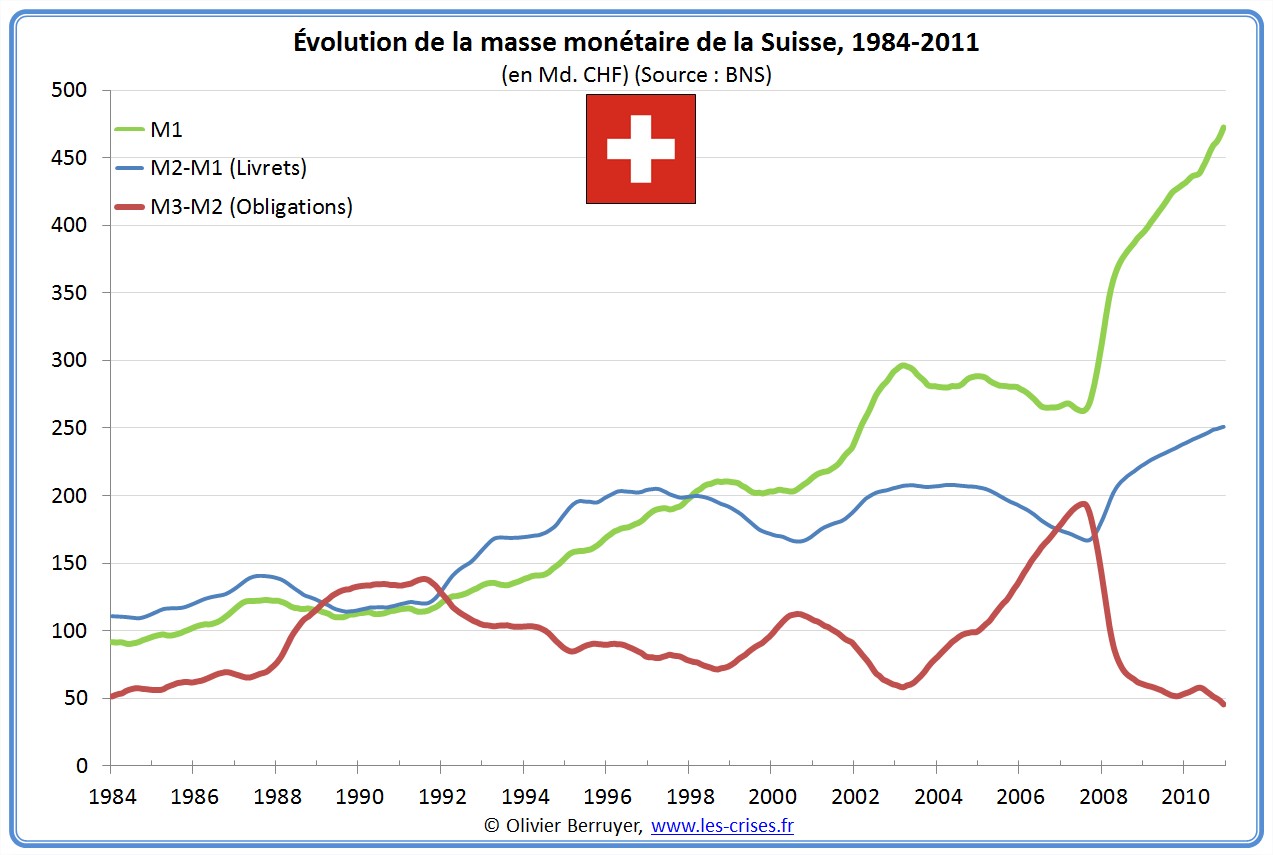

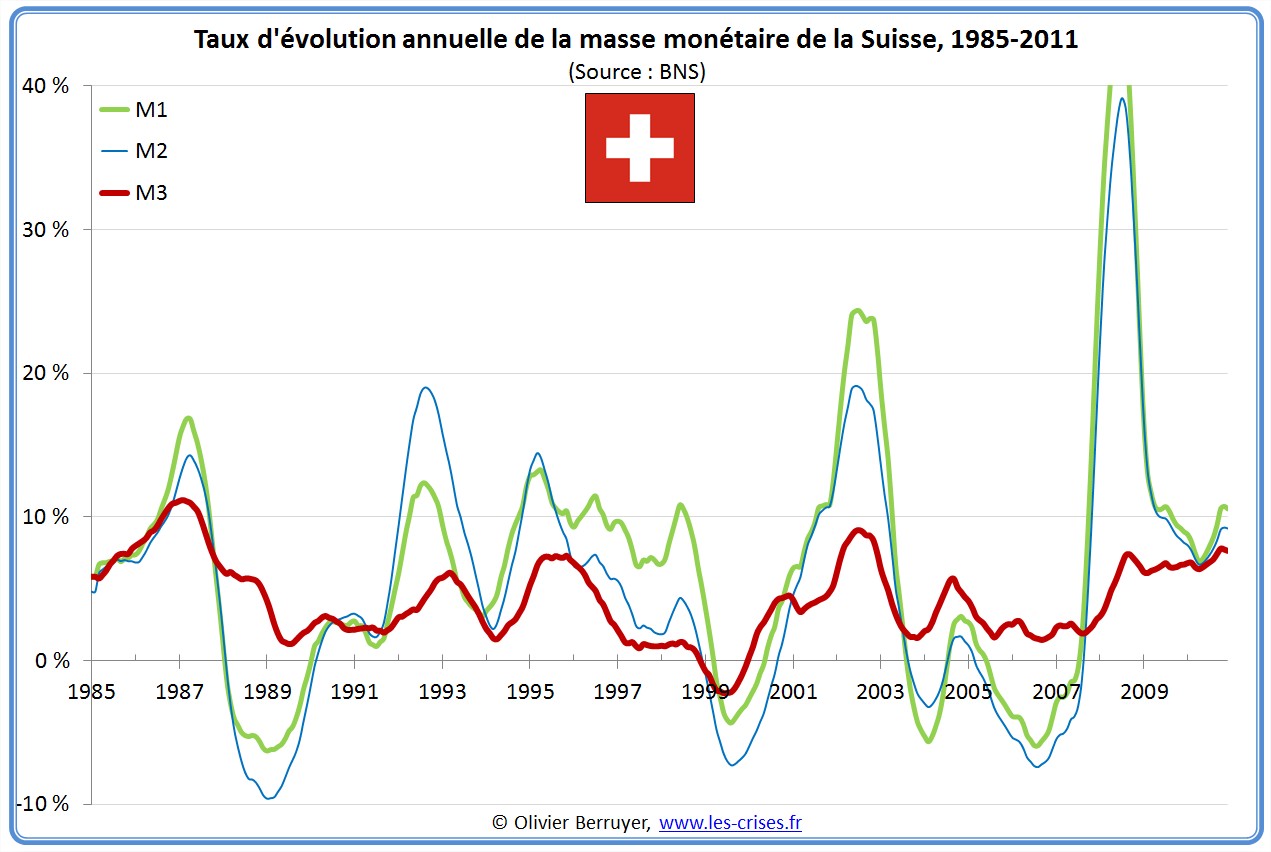

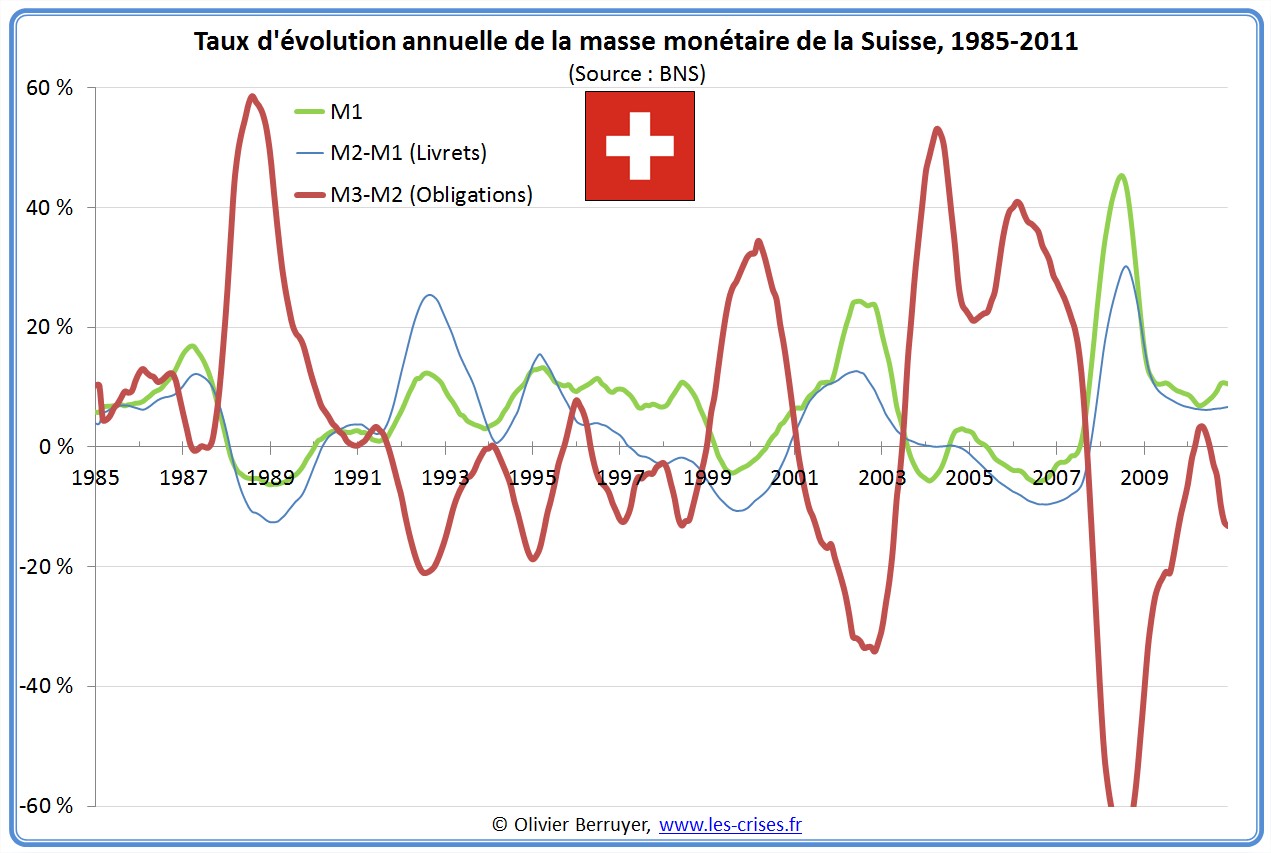

Je m'intéresse à la création monétaire en suisse.

J'aimerai bien savoir quelle est l'augmentation de la masse monétaire en suisse chaque année.

J'ai regardé vos calculs pour tenter de les refaire, mais il y a quelques points un peu obscure que j'aimerai éclaircir.

C'est à propos de votre tableau.

J'ai récupéré la démarche, et les données actualisée pour tenter de calculer 2013-2014.

Je vois que vous calculer la "monnaie centrale scripturale" en soustrayant les pièces et billet de la monnaie centrale (2)-(1). Là je ne suis pas très sur que ce soit correct. Est-ce que la monnaie fiduciaire est vraiment échangée contre de la monnaie scripturale des banques ?

… il me semble que les banques commerciales devraient soustraire ce qui sort du bancomat de leur compte à la BNS en monnaie centrale. Ainsi on échange une monnaie centrale contre une autre. (voir LUMMP) ça me parait plus juste.

Enfin toujours est-il que l'erreur se corrige par la suite, vu qu'en fait (2)-(1) = B1-A2 (les indices BNS) et que dans les deux sont comptés les billets de banques.

Donc votre calcul revient à enlever les billets… mais aussi les pièces… donc moi je garderai les ~3 Milliards de pièces.

Puis dans le calcul, je vois que vous arrivez à un total de 231 milliards. On voit que c'était une année avec une forte différence si l'on observe ces 10 dernières années la moyenne n'est pas si grandes. En 2013-2014, j'ai calculé une augmentation de ~68 milliards. Ce qui est quand même plus faible que les 231 milliards… zut… on arrive pas à financer un revenu de base inconditionnel uniquement avec la création monétaire… mais on peu faire un bon bout quand même.

Mais sinon, globalement je ne suis pas certain de la validité du calcul.

C'est très clair pour la masse m0, crée par la BNS et par la confédération (monnaie). Puis on ajoute les crédits octroyés. Ok, c'est la monnaie scripturale des banques qui se diffuse.

Mais après.. que faire de m3.. cet indice est composée de monnaie sur des comptes… s'il augmente il faut en tenir compte ? je cois quand même 75 milliards de plus entre 2013-2014… du coup est-ce que je peux l'ajouter ? Cet argent vient d'où ?

c'est l'économie réelle qui capte la monnaie en circulation crée.. et l'achat de monnaie étrangère.. l'épargne des 2 et 3ème piliers.. Je ne sais pas trop si c'est juste de compter ceci où non !

.. Je vois que vous ne l'ajoutez pas… j'aimerai bien comprendre pourquoi.

Merci de votre réponse.

Bonjour François, comment vas-tu ?

Je réponds à ce message mais je ne sais pas qui est Martouf, il faut lui transférer.

Voici quelques pistes: il faut creuser à partir de là :

http://www.bfs.admin.ch/bfs/portal/fr/index/themen/12/02/blank/kennzahlen/geldmengen_m1__m2/jahreswerte.html

on trouve des réponses intéressantes sur les proportions de masses monétaire m1 m2 m3, en Suisse, ainsi qu'un tableau dynamique

http://www.pxweb.bfs.admin.ch/Dialog/varval.asp?ma=px-f-12-2B01&path=../Database/French_12%20-%20Monnaie%20-%20banques%20-%20assurances/12.2%20-%20Politique%20mon%E9taire/&lang=2&prod=12&openChild=true&secprod=2&nav=0

permettant de les calculer. Je sais que ce n'est pas exactement la réponse voulue, mais cela peut être un début.

Ensuite le site de la BNS donne de très bonnes statistiques http://www.snb.ch/fr/iabout/stat

ainsi que d'autres infos dans un glossaire intéressant, voici le lien sur la lettre M. http://www.snb.ch/f/welt/glossary/m.html

Le PDF en annexe donne des infos sur la monnaie centrale M0.

Amitiés, Pierre

Les agrégats monétaires sont calculés par la BNS et publiés chaque mois.

La masse monétaire est par définition l'ensemble des moyens de paiement ou assimilés que les agents économiques (hors système bancaire) jugent disponibles pour exécuter leurs plans de dépenses (il vaudrait mieux dire débours car cela inclut tous les types de transactions , y compris les transactions financières.

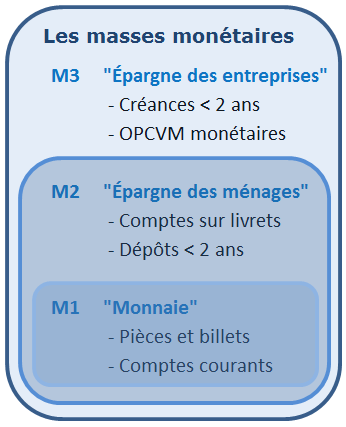

Il vient donc que M1 comprend, en reprenant la nomenclature officielle

. les billets et pièces en circulation

-les comptes de transaction détenus par les agents économiques non bancaires

– les dépôts à vue en chf détenus par les agents économiques non bancaires

Il n'y a rien d'autre.

En contrepartie, il y a

-les réserves à la BNS (un montant gigantesque aujourd'hui)

-les crédits à l'économie sous des formes diverses….

Dans cette nomenclature, ce qui me pose problème, c'est:

– la distinction entre dépôts à vue et comptes de transaction ( ce n'est pas clair dans mon esprit-ça n'existe pas dans la zone euro)

– le fait de savoir si les dépôts à vue des non-résidents en CHF sont inclus dans cette définition ( j'ai cherché mais n'ai pas trouvé pour le moment).

La base monétaire comprend les instruments monétaires que ne peuvent créer les banques et dans lesquels elles doivent pouvoir convertir à tout instant leurs dépôts: Ils apparaissent au passif de la BNS sous les rubriques billets et pièces en circulation (achetés auprès de la Confédération) et comptes de virement des banques ( leurs réserves auprès de la BNS dont le montant est aujourd'hui gigantesque).

En contrepartie, il y a les différents postes de l'actif de la BNS dont les réserves monétaires (interventions sur le marché des changes) et les titres pris en pension….etc…..

Cette analyse n'est pas seulement technique, elle est essentielle à notre initiative car la base monétaire aujourd'hui couvre une part considérable des ressources à vue du système bancaire…..

Christian Gomez

https://drive.google.com/file/d/0B-p0lmjLtiXzbDJlYlRjcUEwSXNWeFkxYThlM1Z4NFNzaUtz/edit?usp=sharing